Als Versicherungskonzern sind wir uns bewusst, dass unsere Kapitalanlage ein wirkungsvoller Hebel ist und möchten diese unter dem Gesichtspunkt der Nachhaltigkeit verantwortungsvoll gestalten. Mit unserer Kapitalanlage sind nachgelagert sowohl positive als auch negative Auswirkungen auf die Umwelt und Gesellschaft verbunden. Die konzernweit gültige Nachhaltigkeitsstrategie für die Kapitalanlage schafft einen Mindeststandard, der grundlegende Standards eines nachhaltigen Wirtschaftens einfordert und unserem Selbstverständnis als Versicherer der Regionen mit öffentlichem Auftrag gerecht wird.

Bei unseren Unternehmen Bayern-Versicherung Lebensversicherung AG, Versicherungskammer Bayern Pensionskasse Aktiengesellschaft und Pensionskasse VVaG werden auf Ebene der Gesellschaften die wichtigsten nachteiligen Auswirkungen von Investitionsentscheidungen auf Nachhaltigkeitsfaktoren berücksichtigt. Zur Priorisierung und Gewichtung der wichtigsten nachteiligen Nachhaltigkeitsauswirkungen und Nachhaltigkeitsindikatoren haben wir für diese Unternehmen ein PAI-Committee etabliert (PAI als Abkürzung der englischen Bezeichnung der wichtigsten nachteiligen Nachhaltigkeitsauswirkungen „Principal adverse impacts“). In diesem Committee sind Vertreter der jeweiligen Unternehmen sowie aus relevanten konzernübergreifenden Fachbereichen, wie beispielsweise Anlagestrategie & Beteiligungen, Strategische Asset Allokation & Planung Kapitalanlage und des Portfoliomanagements vertreten. Das Committee orientiert sich an der Nachhaltigkeitsstrategie des Konzerns, berücksichtigt aktuelle Entwicklungen und ist darauf bedacht, einen möglichst ganzheitlichen Ansatz zu gewährleisten, indem Auswirkungen auf verschiedene Aspekte Rechnung getragen wird.

Bei der Berücksichtigung von nachteiligen Auswirkungen von Investitionsentscheidungen auf Nachhaltigkeitsfaktoren auf Unternehmensebene unterscheiden wir grundsätzliche in folgende Kapitalanlagen:

- Sicherungsvermögen

- Anlagebausteine von fondsgebundenen Produkten, welche konzernintern verwaltet werden

- Anlagebausteine von fondsgebundenen Produkten externer Vermögensverwaltern und Fondsgesellschaften

Unsere Einflussmöglichkeiten der mit den Kapitalanlagen verbundenen Nachhaltigkeitsauswirkungen sind abhängig davon, ob der Anlagebaustein intern oder extern verwaltet wird, sowie von der Anlageform und Anlageklasse. Darüber hinaus ist die Datenverfügbarkeit und Qualität von zentraler Bedeutung, weshalb wir stetig an einer Verbesserung diesbezüglich arbeiten.

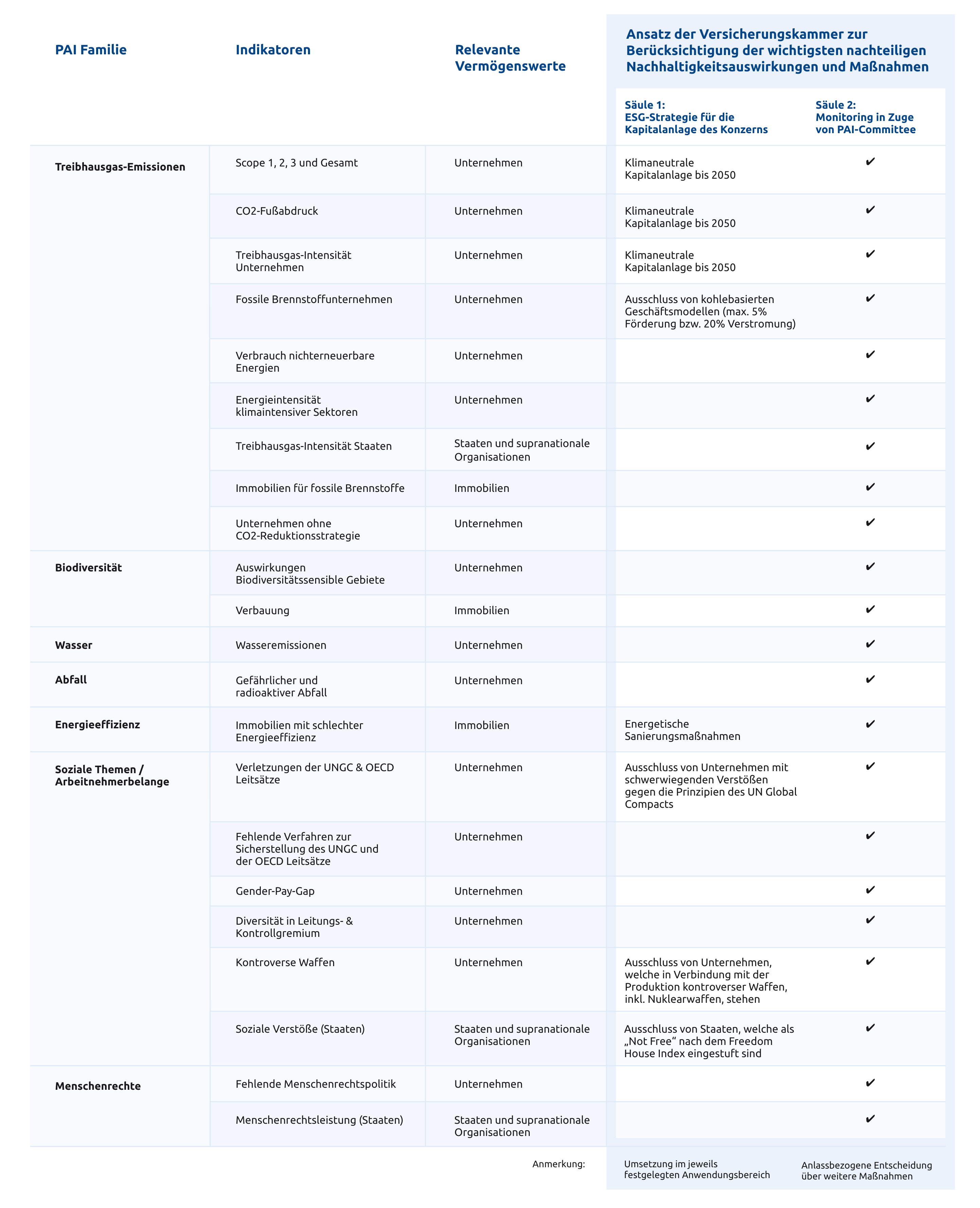

Zur Berücksichtigung der nachteiligen Nachhaltigkeitsauswirkungen in allen drei oben genannten Kategorien haben wir einen Ansatz entwickelt der maßgeblich auf zwei Säulen basiert:

1. Unsere Nachhaltigkeitsstrategie für die Kapitalanlage des Konzerns

2. Monitoring durch das PAI-Committee

Die erste Säule stellt unsere konzernweite Nachhaltigkeitsstrategie für die Kapitalanlage dar. Unter Berücksichtigung einer Priorisierung und Gewichtung der nachteiligen Nachhaltigkeitsauswirkungen umfasst diese unter anderem einen wertbasierten Mindeststandard für bestimmte Kapitalanlagen des Sicherungsvermögens und konzernintern verwaltete Anlagebausteine, welche nach dem 1. Juni 2022 getätigt werden. In diesen werden bestimmte kontroverse Geschäftsfelder ausgeschlossen. Durch diese Ausschlusskriterien begrenzen wir die nachteiligen Auswirkungen auf Nachhaltigkeitsfaktoren, wenngleich sich die Ausschlüsse auf bestimmte Anlagen und Formen fokussieren. Das umfasst solche Anlageformen und Instrumente, auf deren Ausgestaltung wir direkt Einfluss nehmen können, wie beispielsweise direkte Investitionen in einzelne Aktien und Unternehmensanleihen. Darüber hinaus arbeiten wir in Zuge unseres Ziels die Kapitalanlage bis 2050 klimaneutral zu gestalten, an der Dekarbonisierung unserer Portfolien und nehmen hierdurch Einfluss auf die treibhausgasbezogenen Nachhaltigkeitsindikatoren.

Als zweite Säule haben wir mit dem PAI-Committee ein Gremium geschaffen, welches zweimal im Jahr die Entwicklung der Nachhaltigkeitsindikatoren, sowie die Angemessenheit bestehender Maßnahmen bewertet und auf dieser Basis die Notwendigkeit zusätzlicher Maßnahmen bespricht. Hierbei werden die Indikatoren aus allen drei oben genannten Kategorien berücksichtigt. Also neben dem Sicherungsvermögen und konzernintern verwalteten Anlagebausteinen, auch die extern verwalteten Anlagebausteine. Hierbei können unter anderem neben der historischen Entwicklung Vergleiche mit Indizes oder Wettbewerbern herangezogen werden. Zusätzliche Maßnahmen können beispielsweise der Ausschluss einzelner Emittenten (z.B. Staaten oder Unternehmen) oder auch eine Anpassung der wählbaren Fonds im Rahmen der fondsgebundenen Lebensversicherung sein. Das Committee legt die Maßnahmen den jeweiligen Prozessverantwortlichen und Entscheidungsgremien gemäß der Kompetenzverteilung in den Versicherungsunternehmen bzw. im Konzern als Empfehlung vor.

Diesen Ansatz zur Berücksichtigung der nachteiligen Nachhaltigkeitsauswirkungen haben wir in der zweiten Hälfte des Geschäftsjahres 2022 formalisiert. Zuvor wurden die wichtigsten nachteiligen Auswirkungen von Investitionsentscheidungen auf Nachhaltigkeitsfaktoren insofern berücksichtigt, als Ausschlusskriterien in bestimmten Fonds und Fondssegmenten umgesetzt wurden.